摘要:以前的文章中,观察家说过,区块链行业在2018-2019年陷入了一个没有故事可讲的窘境,公链、Dapp、STO都没有成功,那么新的故事在哪里,很多人都没有意识到,但DeFi,NFT,IPFS,都已经在悄无声息中成长起来。...

外汇天眼APP讯 : 4月30日,比特币一举突破压力,到达9000美元后,已经在9000美元-10000美元之间横盘接近50天。

比特币在过去10年之间,牛熊的周期转换还是很明显的,2012-2013年的牛市,随后在2013年底坠落,2016年-2017年的牛市,最后在2017年底坠落,如果按同样的时间周期计算,2020年——

我们是不是可以说,比特币的牛市即将到来?

大环境可以来一次牛

2020年是观察家非常看好比特币的一年。

今年的全球金融萧条和疫情的爆发,对于金融市场是大利空,但是对于比特币本身而言,其实是个利好,虽然在过去的3年里,比特币的实际定位已经慢慢从对抗通胀的支付手段,变成了价值储藏的“数字黄金”,但是本身以通缩模式对抗通胀经济的“比特币1.0”的故事,还是深刻的烙印。

说白了,美元是印钞机,包括人民币、欧元在内的所有央行货币,都是通胀的经济模型。

很简单的一个例子,2010年,奶茶普遍价格在3-4元一杯,2020年,奶茶普遍市场价已经飙升至20元附近,即便是走廉价路线的如COCO、一点点,普遍定价也是在12-14元区间,即使去掉本身奶茶行业的成长,意味着过去10年,我们的货币购买力至少贬值了一半。

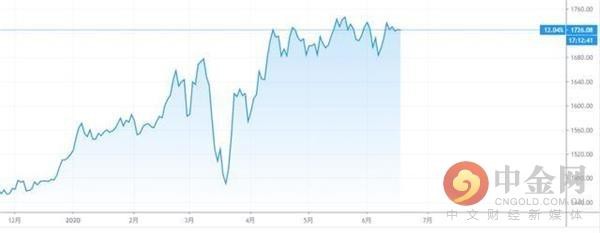

而比特币的通缩模型(2100万个比特币,去掉已经流失的几百万个,实际预计市场流通量在1600万枚附近),在这样一个市场里,会是一个很有吸引力的故事,这也与黄金在2020年上半年的上涨有异曲同工之妙。

这是2020年黄金的走势:

这是2020年比特币的走势:

其实在过去,经常有观点认为,比特币市场是一个独立的市场,与其它市场的联动很小,可能在2017年以前,这句话是对的,但是近两三年,尤其是CME、BAKKT等一些传统行业交易所把比特币纳入交易范畴,并且交易量持续上升的当下,比特币已经不是一个独立的市场。

这张图是过去一段时间内,比特币和美股标普500指数的走势对比图,红线是标普500的K线,两者的相似度非常高。

另外,我还观察到一个数据,过去一周里,比特币和标普500期货的两者价格走势的相关系数高达0.91(7天)

所以我们可以很快得出结论:

比特币在今年的走势将会与全球市场、大环境息息相关。

那么我们再来拿三条最近的新闻,来看今年的大环境是什么:

1. 彭博新闻社援引的话报道,美国总统特朗普正在起草一项价值1万亿美元的基础设施提案。该报道称,白宫正在准备的初步版本将把大部分资金用于道路和桥梁等传统基础设施项目,但也有相当部分资金将预留给5G无线基础设施和农村宽带。

2. 世界卫生组织6月16日公布的最新数据显示,全球范围内,新冠确诊病例较前一日增加118502例,达到7941791例。

3. 韩国统一部证实,称朝鲜对位于开城工业园区的朝韩联络办公室实施爆破。近期,因不满反朝宣传,朝鲜决定关闭设在开城工业园区的朝韩联络办公室。

第一个事儿,是全球放水,第二个事儿,是全球疫情加剧,第三个事儿,是国际间矛盾扩散。

全球放水对于资本市场的意义就不用多言,传统资金的入场向来被视作比特币走上新高度的一个必然过程,作为2020年整体表现最优质的几个投资品之一的比特币,获得放水后资金的一定青睐,可以很大程度上缓解现在“场内互割”的局面。

而疫情和国际局势,是对于其它资产而言的利空,与比特币的利好。

这点上很多人不明白,认为像比特币312的暴跌就是疫情导致,实际上那是因为流动性宽松导致(同样的资金抽出,基金难度是10,A股难度是5,比特币资金出场难度可能就是0.01),比特币在今年有很多次被提到,是作为一种“避险资产”,虽然一度经历了312超过50%的暴跌,但是很快,比特币用2个月时间收复了2020年3月以来的全部跌幅,这让很多资本市场的人,对比特币更加高看一筹。

说的白话一些,就是国际局势动荡,则有人需要购买比特币进行避险,甚至包括进行一些地下交易。

数据可以很好证明这个观点:

2020年1月,美国伊朗发生矛盾,伊朗法币出现暴跌,紧随其后,伊朗比特币出现高溢价。据Localbitcoins数据,比特币对伊朗里亚尔的最高卖出价格为970363750 IRR,根据公开汇率约为2.31万美元,达到正常价格的3倍多。

(这里需要解释一下,伊朗官方规定42000伊朗元=1美元,但当时公众实际可兑换的汇率远远高于这个数字,所以并不是真的伊朗比特币达到了3倍价格。但localbitcoins上挂单1BTC=1048200000伊朗元,即便按照按公众实际可的的汇率,也是7600-8000美元,比其它比特币市场确实存在5%-10%的溢价)

再比如,阿根廷一度陷入经济危机,与之相对应的,是阿根廷的比特币需求暴涨,2019年11月在阿根廷一家交易所的比特币价格高达12759美元,比全球其他交易所高38%。同月,阿根廷在LocalBitcoins上交换了约1,940万比索。

在这种情况下,阿根廷政府被迫多次出台制约比特币交易的政策法案。

从某种角度上而言,比特币扮演者资本市场的救星,它正在试图拯救因为战乱、动荡、疫情、金融危机下,而濒临经济绝境的人们,伸出橄榄枝,送向新世界,而另一角度看,比特币又扮演着祸乱者,它祈盼动荡,祈盼不安,这将让它再一次成长与涅槃。

前段时间,Twitter上有一次关于比特币和黄金的争吵,比特币分析师Willy Woo直接发布了一份实时图表,如果在10年前将1美元分别投资于比特币和黄金,那么现在比特币收益约为1280万美元 (一艘豪华游艇),黄金收益为1.66美元 (一块士力架),比特币收益约是黄金的771万倍。

虽然2020年,比特币已经不可能再曾经千倍万倍的收益,但无论如何,我们谁都没法否定比特币的价值。

区块链产业的故事正在讲起来

如果说大环境支撑比特币有走牛的机会,那么这个产业的发展,应该说是有新一轮的机会。

以前的文章中,观察家说过,区块链行业在2018-2019年陷入了一个没有故事可讲的窘境,公链、Dapp、STO都没有成功,那么新的故事在哪里,很多人都没有意识到,但DeFi,NFT,IPFS,都已经在悄无声息中成长起来。

来看几个数据:

据 DeFi Market Cap 数据,去中心化金融(DeFi)代币总市值已突破 20 亿美元大关,现为 22.06 亿美元,近两个月时间内 DeFi 代币的总价值增长了 120%,表明该行业的价值正在迅速扩大。

根据DappReview《2019NFT年度报告》数据显示,NFT的总市值从2018年的1.8亿美元,上升到了2019年的2.1亿美元,预计2020年将增长到3.15亿美元。

NFT的头部交易平台opensea,自从18年1月份创立以来已经有总共1400万美金的交易量,约合70000个eth。平台主要靠每笔交易2.5%的手续费,目前每个月收入超过200万美金。

为什么我说DeFi和NFT,会比公链和Dapp的故事更好讲?

我们知道公链在2018年如火如荼的时候,打出的概念是万物上链,用公链网络去替代互联网行业,但是实际上当时只有噱头,支撑互联网的各种APP,流量,资金,对于区块链来说,都是遥不可及的数字,而所谓的“区块链上的微信”、“区块链上的微博”们,最终证明不过是个骗局。

但是DeFi和NFT,不是噱头,而是真的沉淀下来成为了应用,比如去中心化借贷,已经成为了大量矿工们的选择,NFT的加密艺术,也已经获得了一些传统艺术领域的关注,NFT与游戏的结合更不用多说。

公链本身并不差,差在了上面没有好的应用,以前是真的没有,除了一条链和几个白皮书我们什么都看不到,区块链为人们展示了一片广袤无垠的土地,但是人们看到的是土地上只有北风黄沙。

现在,我们看到了城池。

所以本质上,DeFi和NFT,包括今年的IPFS(分布式存储),他们都不会是新故事,他们是把我们曾经说到一半,没有圆好的故事,重新讲完。

你要知道,完善一个故事的阻力,会比一个新故事的阻力小得多。

什么意思呢?

比如说iPhone,一开始它只告诉你这是一台通讯设备,是一台相机,是一个GPS定位,是一个短信工具,到最后,它才把所有的蓝图展示在你面前,它是重构了你的全部时间。

曾经公链的故事,讲的太急太快,什么都没有的时候,它就说要取代互联网,只会遭到嘲笑。

而现在的故事,它不是取代,是潜移默化,是先做一个稳定币(USDT),做一个去中心化借贷(Dai),做一个游戏(加密猫),做一个流(theta),做一个存储方案(ipfs),做一个聊天软件(Voice),做一个金融体系(Libra)。

而他们全部做起来,你才会发现,原来这是一个新世界。

在参天大树长成之前,它也曾是一棵植苗。

所以,其实我们看到很多有远见的人,有远见的公司,有远见的政府,已经把区块链和比特币,提到了一定高度。

看几个例子:

人呢,保罗·都铎·琼斯(Paul Tudor Jones),华尔街的传奇。他表示其比特币资产占比刚好超过 1%,也许接近 2%,他还暗示,旗下的 Tudor BVI 基金将参与比特币期货交易。

企业呢,我们不讲已经讲滥的Facebook,我们说耐克,耐克与伦敦金融科技初创公司 Plutus 建立合作关系,允许用户在耐克的在线商店购买商品时获得高达 3%的加密货币奖励和 9%的现金奖励(目前只有欧洲),也就是我们最熟悉的那句话——“买鞋即挖矿”。

政府呢,去年10月24日,我国把区块链作为核心技术自主创新重要突破口后,今年的政策越来越多,观察家对区块链的商业落地看的比较多,所以对这方面政策熟悉一些,随便说两个,比如广州,今年拿出了7.8亿元预算推动区块链技术和产业创新发展,海南更多,掏出了10亿,打算区块链产业基地。

一个有故事,能吸引人,圈住人的市场,才有机会。

比如特斯拉,讲了一个科技改变世界的故事,比如阿里巴巴,讲了一个互联网金融体系和贸易体系的故事。

比特币的故事更大,他讲了一个重构互联网的故事,这个故事蒸蒸日上,越来越动听。

比特币时间到了该来牛的时候

在很多交易员的交易逻辑中,牛熊周期判断是基础。

比特币过往的牛熊周期,大概在4年一个轮回,如果精准的信任这个时间,那么2020年就是牛市的初期,2021年底将会进入牛市最后的狂欢。

但是我们知道,市场从来不是对过往的粘贴,我们要看实际的情况。

照例,还是贴数据:

clarkmoody数据显示,昨晚上,比特币挖矿难度上调了 +14.9%,上一次难度调整接近或者大于15%已经要追溯到2018年1月25号了。

根据微博@Beatlenews的数据显示,过去两次比特币减产后,难度大幅上调带来的,都是肉眼可见的巨量涨幅。

是不是巧合?

观察家认为不是,每一个数据背后,都有逻辑,我们来分析一下,挖矿难度的上调,本质上是因为矿工之间的竞争加剧,用白话解释,就是比特币减半了,又加上丰水期的临近,矿工成本降低,越来越多矿工认为其中有利可图,所以参与分这个蛋糕的人就多了。

但是蛋糕就那么大,产出的比特币是固定的,所以就要把难度上调,来提高挖比特币的成本,这样就可以减少矿工的竞争,把一部分跟风而来的小矿工挤走。

而难度上调,带来的成本提高,最终会转嫁为比特币的价格,就像我们吃一顿火锅,食材是成本一样,猪肉牛肉蔬菜涨价了,火锅当然也要涨价,比特币也是一样,挖矿费用就是比特币的成本,成本高了,价格自然就高了。

这是一个跌不破的循环。

矿工的数据可以佐证这个观点:

据CryptoNews消息,在过去12周中,矿工卖出的比特币仍多于产出的比特币,但这一趋势在过去几周发生了改变。ByteTree数据显示,在过去的一周里,他们开采了7150枚BTC 并出售了5821枚,保留了1329枚BTC。

ByteTree首席执行官James Bennet表示,矿工通常在市场疲软时建立库存,然后转为强势销售。随着价格回升,矿工可能会再次开始抛售库存。

此外,比特币巨鲸们的动态,也表示了对目前价格仍然处于低位的态度:

Glassnode 报告指出,自今年 1 月份以来,持有至少一千枚比特币的巨鲸地址数量稳步增长,目前达 1882 个,创 2017 年 9 月以来新高。目前的巨鲸地址数量与 2016 年 3 月时大致相同。

观察家去搜了一下2016年3月之后,比特币的走势,下图我画红圈的地方,就是2016年3月的比特币,Coinbase上大概在420美元附近震荡。

所以我们现在知道至少交易市场上,矿工和巨鲸们,对于比特币的价格还不够满意。

下一个群体,比特币的量化基金和投资机构。

这里,我们看CME,skew数据显示,6月20日,CME BTC期权交易量将达到2392 BTC。4月20日这一数字为91万,短短两个月增长25倍。目前,比特币期权市场的总持仓量已经超过15亿美金,其中大部分的交易量来自于看涨期权。

期权相对于期货来说,更加复杂,也更加具有专业性,一般默认为机构投资者的首选,比特币期权市场的扩大,说明了专业机构正在入场。

灰度同样是过去1-2个月里,区块链行业人津津乐道的话题。最初,很多抛出的说法是“矿工生产多少,灰度就买多少”,讲道理,这个观点我是存疑的。

后来,Messari 分析师 Ryan Watkins 撰文表示,由于灰度比特币信托(GBTC)的结构,有多数比例是客户使用自己的 BTC 置换 GBTC 份额(Share),而剩下的才是现金入金并且实际购买 BTC,所以,该信托实际从市场上购买大约 5,683 枚比特币,占减半后总共挖出的新增 18,250 枚比特币的 31%。

这个说法一度被认为是利空,但是观察家看来是极大的利好,根据灰度自己的数据,购买其GBTC的投资者,接近80%为机构,剩下的也基本是退休金账户、家族基金和合规投资者,这意味着,今年31%的比特币,被机构吃走了。

交易市场也可以作证这个观点,今年3月13号至今,比特币流通量的1.775%已经从主流交易所中转出,同时交易所的抛压也减少了12.39%。

联系到上面,持有至少一千枚比特币的巨鲸地址数量稳步增长,我们可以得出结论是,很多机构,逐渐开始成为比特币巨鲸。

过往,比特币上涨一个很大的阻力是,早期的比特币投机者和矿工,拥有着大量的比特币,一旦比特币突破性上涨,很有可能会引发早期获利者的出局,后参与的机构会成为接盘侠。

人家曾经用一块披萨换来的一万个比特币,现在卖给你1亿美元,甚至10亿美元。这种事儿,搁谁都难受。

所以,巨鲸的换手,实际上是对比特币早期持币地址威胁的一种瓦解。对于观察家而言,我巴不得此刻所有的巨鲸全部是华尔街的巨头,因为他们的成本并不会比我们低太多,为了获益,他们将会把比特币拉上天价,再卖给后入场的投资人。

而我们,将和他们一样,吃到红利。

此外,还有一个数据,是我看来颇为重要,但是聚焦比较少的。

挪威金融服务公司AksjeBloggen的数据显示,自2013年推出第一台比特币ATM以来,现已在超过75个国家/地区安装了8,000多台机器。

过去两年来,全球比特币ATM的数量激增了150%。而在今年的前六个月中,安装了超过1713台比特币ATM,其中的绝大多数在北美,也就是说,比特币ATM机的安装速率其实在飞速上升。

这也是一个很好的信号,告诉我们,BTC正在成为一个全球性资产。

为什么你还在熊市思维

观察家很欣赏的一位交易员说过:

牛市来的很大一个征兆,是你丝毫没有感觉牛市已经到来,甚至在上涨的时候还想做空。

交易思维固化是很多人都会面临的一个问题,什么意思呢,举个例子,我在做空比特币上挣到过钱,我就会更加信赖于做空比特币,而且几次的成功会让我更加的坚定“比特币无用论”的观念,一旦出现上涨,我就只会有猜顶做空的念头。

同样,曾经依靠囤币获得财富升值的人,也只会更加信赖于囤币这件事情,越跌越买就是他们的观念。

很多人,包括很多成功的交易员,我观察下来,都有这个思维固化的特性。

而不幸的是,目前在区块链圈子最活跃的一批人,基本是在2017年入场,他们完整经历了2017年从高点坠落,到2018年、2019年的熊市绝望状态,在过去的三年间,大多数赚钱的行为都来自于做空,也因为这个,很多人养成了思维的固化。

观察家自己一个群里,就有一个交易员,他的观点是:纵观过去3年,在10000美元附近做空比特币,几乎都是稳赚不赔的(除了2019年14000美元的小高峰)。

比特币交易市场牛短熊长,让很多人坚信这个观点。

而上一次,我认识的这样一个人,是这么说的:“纵观过去几年,只要你在比特币1000美元的时候做空,你就稳赚不赔。”

这个人2013年入场,2017年爆仓出圈。

从2009年诞生,比特币被数千家喊了几万次的死亡,经历了7次以上超过70%的暴跌,它依然活得很好。

当然,在过去几年里,“牛市”成为了一个“狼来了”的故事,但这次,牛可能真的来了,你怎么看——